【财税】疫情财税优惠政策,你问我答-抵扣篇

大家都知道,根据2016年36号文件:用于简易计税、免税增值税项目、集体福利或者个人消费的购进货物、劳务、服务、无形资产和不动产,不能抵扣进项税。

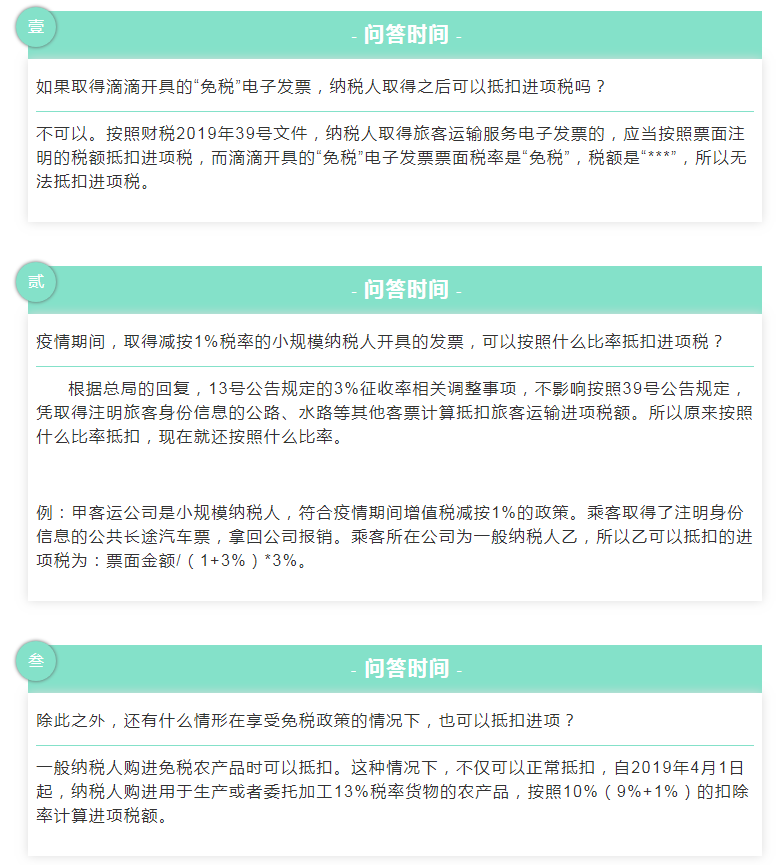

但是最新一期的《国家税务总局防控疫情税收优惠政策热点问答(第九期)》里出现了一种特例:部分情况下,享受增值税免税项目的服务是可以抵扣进项税的。这种特例其实就来源于由于这次疫情而发布的税收减免文件:

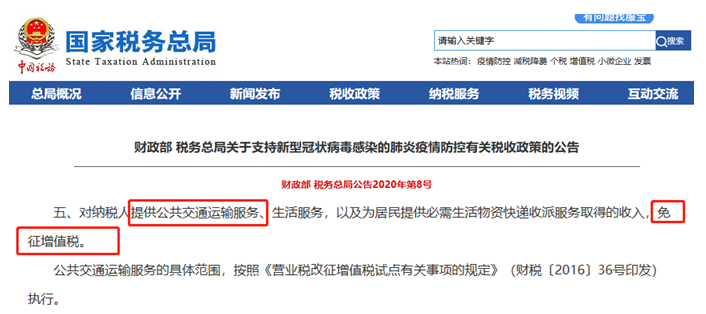

根据财税2020年8号文件的规定,疫情期间,对提供公共交通运输服务的纳税人实行免征增值税的政策。所以符合条件的纳税人在取得收入时便开具了税率为“免税”的专用发票,同时也享受了税收优惠政策。不言而喻,对于在疫情期间,享受公共交通运输服务的纳税人是不能抵扣进项税的。

可是问题来了:按照财税2019年39号文件规定,对于一般纳税人而言,享受公共交通运输服务的纳税人取得了注明旅客身份信息的国内旅行发票时,是可以计算抵扣进项税的。

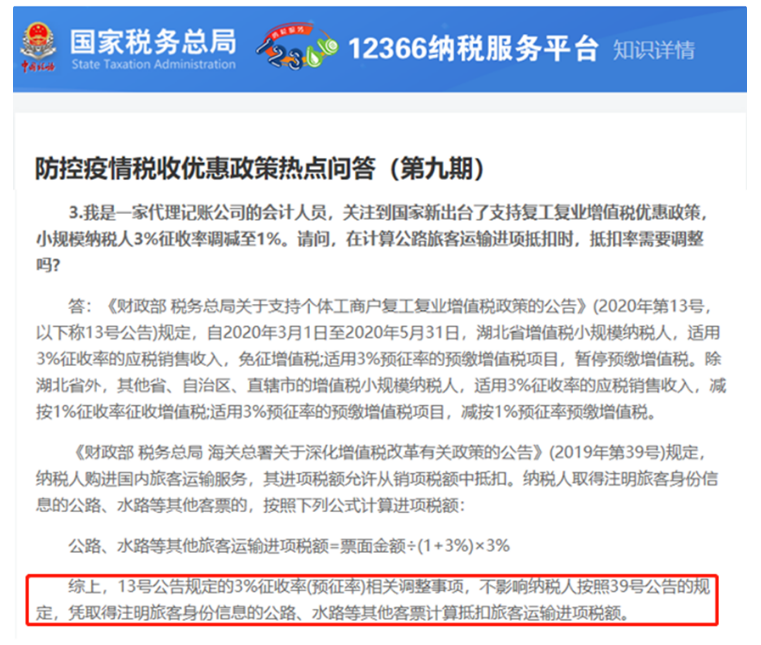

对于这类特殊情况,一个能抵扣进项,一个不能抵扣,那到底是能抵还是不能抵呢?总局给出了统一答复:

总局给出的答复是:13号公告里的“免税”和“1%”税率调整事项,不影响按照39号公告规定,凭取得注明旅客身份信息的公路、水路等其他客票计算抵扣旅客运输进项税额。

这下大家可以把心放肚子里了,即使符合疫情期间免征增值税政策,纳税人凭取得注明旅客身份信息的发票也是可以计算抵扣进项税的。

【该文章出自畅捷通服务社区】

- 上一篇:【云产品】T+Cloud”硬核“功能,财务人的专属财务助手 2020/3/30

- 下一篇:【财税】2020初级会计考试延期,你该做什么? 2020/3/27